兆易创新vs北京君正,汽车存储芯片估值浅析

雄鹰和蜗牛

本文引用地址:http://www.amcfsurvey.com/article/202207/436044.htm皆为能接触到金字塔顶的两类动物

看到央视网采访俞敏洪的视频, 发自内心的为新东方有这么一位舵手所折服, 整个采访, 记者应该是问了一些貌似很刁钻, 甚至是挖坑的问题, 但老愈不为所动,一直很坦诚, 很冷静, 很睿智, 以没有任何哗众取宠的方式一一化解

舵手定战略, 剩下的, 团队有人定战术, 有人完美执行就好了, 而如果执行的人是一帮有奋斗者的姿态, 灵魂又是那么有趣的人, 相必, 效果不会差

想想东方甄选, 现在是火了, 但要知道, 火之前, 参与执行的团队, 经历了怎样的低估, 曲折,忍耐时刻, 董宇辉曾经为了自己的外貌形象而向直播间的观众道歉, 这又是怎样的滑稽而辛酸时刻

反观现实生活中的你我他, 普普通通的你我他, 为了各自的生活和目标, 又在做着何等的努力, 但愿, 苍天不负苦心人!

天道有轮回, 苍天饶过谁, 苍天又辜负过谁

Come on!

大盘而言, 貌似有的在赶顶, 有的却已经有点涨不动了, 比如锂矿领域, 距离5月1号小编写的<赣锋锂业, pk天齐锂业之白色石油潜质>, 尤其天齐锂业, 已然股价已翻番, 且达到了估值区间, 两个月时间, 着实有点唏嘘感叹

如果大盘延续目前状态, 基建和房地产相关的票, 尤其是大基建, 前段时间没怎么涨, 不排除会有些机会, 但怎么说呢, 对于大盘本身, 小编其实一直心存敬畏, 跟随而不是盲目预测

周四写了篇卓胜微和圣邦股份, 还算受欢迎, 今儿接着写一篇汽车存储芯片类的两只明星股, 北京君正和兆易创新, 看看质地如何

言归正传

01

—

兆易创新,坐标北京市海淀区丰豪东路9号院中关村集成电路设计园, 2016年上市

公司主要业务为存储器、微控制器和传感器的研发、技术支持和销售, 产品广泛应用于手机及平板电脑等手持移动终端、消费类电子产品、物联网终端、个人电脑及周边、工业控制设备、汽车电子、通信设备、医疗设备、办公设备等领域

公司存储器产品包括闪存芯片(NOR Flash、NAND Flash)和动态随机存取存储器(DRAM)。

NOR Flash即代码型闪存芯片,主要用来存储代码及少量数据; NAND Flash即数据型闪存芯片,分为两大类:大容量NAND Flash主要为MLC、TLC 2DNAND或3D NAND,擦写次数从几百次至数千次,多应用于大容量数据存储;小容量NAND Flash主要是SLC 2D NAND,可靠性更高,擦写次数达到数万次以上; DRAM即动态随机存取存储器,是当前市场中最为重要的系统内存,在计算系统中占据核心位置,广泛应用于服务器、移动设备、PC、消费电子等领域

2020年公司NOR Flash市场排名全球第三,前二名是华邦电子和旺宏电子,公司Serial NOR Flash市占率达17.8%

公司微控制器产品(Micro Control Unit,简称MCU)主要为基于ARM Cortex-M系列32位通用MCU产品,以及于2019年8月推出的全球首颗基于RISC-V内核的32位通用MCU产品

由于中国物联网和新能源汽车行业等领域快速增长,下游应用产品对MCU产品需求保持旺盛,中国MCU市场增长速度继续领先全球。前瞻产业研究院预计,2021-2026年,我国MCU市场规模将保持8%的速度增长,其中2021年约为365亿元,至2026年我国MCU市场规模将达到513亿元

公司传感器业务(Sensor)致力于新一代智能终端生物传感技术的自主技术创新,专注于人机交互传感器芯片和解决方案的研制开发

公司作为IC设计企业,自成立以来一直采取Fabless模式,专注于集成电路设计及最终销售环节,将晶圆制造、封装和测试等环节外包给专门的晶圆代工、封装及测试厂商

营收权重而言, 存储芯片营收占比2/3, 毛利率40%; 微控制器营收占比3成, 毛利率高达66%; 传感器营收占比6%, 毛利率24%

国内营收占比18%, 海外82%

2021年研发投入8.4亿, 研发营收占比11%, 远超过5%的优良线, 好样的, 截止2021年底,公司已获得834项授权专利,其中2021年公司共新申请136项国内外专利(其中发明专利占比达71%),新获得136项专利授权(发明专利占比达80%)。

行业因素

2021年对于全球和中国半导体行业是非同寻常的一年,芯片供应短缺问题持续了全年。据高盛研究报告,全球有多达169个行业,如汽车、钢铁产品、混凝土生产、空调制造等,都在一定程度上受到芯片短缺影响。缺芯的主要原因,一是随着社会智能化程度的不断提升,芯片作为智能设备最关键的组成部分,需求在持续增长;二是受地缘政治和全球疫情影响,全球半导体供应链受冲击,恐慌性备货加剧波动;三是晶圆厂对成熟工艺制程的扩产意愿不强,造成供应不足

北京君正,坐标北京市海淀区西北旺东路10号院东区14号楼, 1997年上市

公司为集成电路设计企业,主要从事集成电路芯片产品的研发与销售等业务,公司主要产品线包括微处理器芯片、智能视频芯片、存储芯片、模拟与互联芯片,产品被广泛应用于汽车电子、工业与医疗、通讯设备及消费电子等领域

公司微处理器和智能视频芯片主要面向智能物联网和智能安防类市场,在这些市场中,AI已得到越来越多的普及,从应用上,云端的算法和部分应用逐渐在向端级迁移,从而市场对面向终端产品的芯片在AI处理能力方面的需求不断提高

公司存储芯片和模拟与互联芯片主要面向汽车电子、工业制造、医疗设备、通信设备等行业市场,从技术和产品性能的要求上,车规级和工业级芯片对产品的可靠性、一致性、外部环境兼容性等方面的要求均比消费级芯片更为严格

随着智能驾驶时代的来临,汽车正由人工操控的机械产品加速向智能化系统控制的智能产品转变,汽车存储芯片作为基础芯片有望先行受益,公司全资子公司北京矽成多年来专注于汽车及工业领域的芯片研发,在汽车的智能驾驶时代将迎来新的发展前景. 尽管因部分种类的汽车芯片紧缺而影响了汽车市场的整体发展,但公司车规存储芯片产品同比去年仍实现了较好的增长

汽车智能化程度的提高和相关技术的不断升级,也带来车规模拟与互联芯片等在内的其他各类车载芯片的需求增长。随着近年来车灯的智能化程度不断提升,车载LED照明芯片的渗透率也在不断提高;同时,在办公、工业、高端消费领域,LED照明的需求也在不断增长。报告期内,由于全球电子市场需求旺盛,公司模拟芯片的销售收入实现了较好的同比增长

公司产品主要面向两大类市场。第一类是智能硬件、智能安防、泛视频等新兴市场,这个市场因空间广阔、发展迅速而获得了传统手机芯片厂商、无线芯片厂商、多媒体芯片厂商、MCU厂商的参与,竞争非常激烈;第二类是汽车电子、工业制造、医疗设备、通讯设备等行业市场,这个市场面临美光、海力士、英飞凌、华邦等国际半导体企业的竞争,竞争也比较激烈。在激烈的市场竞争中,自主可控的核心技术和产品的成本控制一直是公司重要的竞争优势之一

营收权重方面, 存储芯营收占比2/3多, 毛利率30%; 智能视频芯片营收占比18%, 毛利率44%; 模拟与互联芯片营收占比8%, 毛利率55%; 微处理器芯片营收占比接近4%, 毛利率56%,

国内营收16%, 海外营收84%, 跟兆易创新差不多

2021年研发投入5.6亿, 研发营收占比11%, 跟兆易创新持平, 同样远超过5%的优良线

兆易创新财报数据

2021年营收85亿, 过去5年营收复合增长率33%, 过去10年营收复合增长率26%, 属于5年4倍10年10倍的节奏; 2021营收增长89%,2022Q1营收增长39%, 持续高速增长

毛利率而言, 2021年以前中位数为31%, 2021年毛利率47%, 相比2020年的37%提升了10个百分点, 2022Q1更是达到49%

2021年自由现金流21.4亿,创了历史新高, 是2020年8.5个亿的两倍还多, 过去10年自由现金全部为正, 挣钱杠杠的

2021年底金融资产39亿, 然后就没有然后了, 同样是没有一分钱有息负债, 1500万的长期股权投资, 同样可以忽略不计

北京君正财报数据

2021年营收53亿, 过去5年营收复合增长率96%, 过去10年营收复合增长率48%, 2021营收增长143%,2022Q1营收增长32%, 2020和2021年属于突然爆发的状态, 2020年直接涨了接近7倍的营收

毛利率而言, 2021年以前中位数为44%, 2021年毛利率37%, 相比2020年的27%同样是提升10个百分点

2021年自由现金流9.3亿,相比2020年的4.2亿直接翻番不止 过去10年的自由现金流涨跌互现

2021年底金融资产39亿, 然后就没有然后了, 同样是没有一分钱有息负债, 190万的长期股权投资, 可以忽略不计

02

—

兆易创新和北京君正估值

对于兆易创新, 我们以2021年的自由现金流为基数, 综合过往的营收和自由现金流增长情况, 假设未来10年复合增长率为32%, 估值如下:

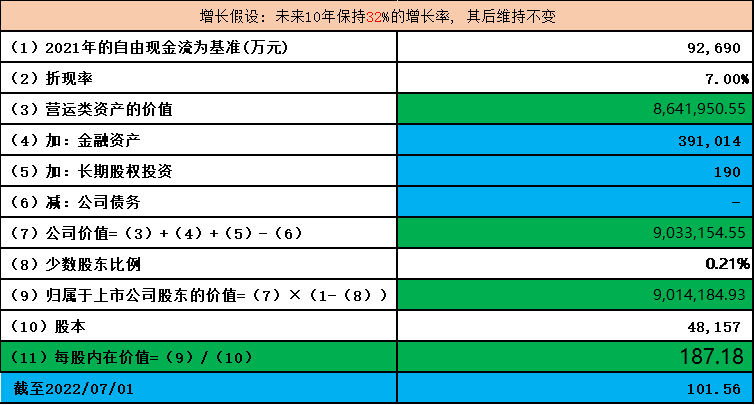

对于北京君正, 我们以2021年的自由现金流为基数, 综合过往的营收和自由现金流增长情况, 假设未来10年复合增长率也为32%, 估值如下:

解读:

兆易创新和北京君正, 主业都以存储芯片业务为主, 同时覆盖微处理芯片业务, 另外兆易创新还有少部分传感器芯片业务, 而北京君正则有智能视频芯片和模拟与互联芯片等

比较有趣的一点是, 对于共同的存储芯片和微处理芯片业务, 兆易创新都比北京君正高出10个百分点,而总的毛利率也是如此, 47%vs37%

当然, 如果要说汽车芯片业务, 貌似还是北京君正业务更聚焦一些

从估值的角度, 两家公司2021年自由现金流都创了历史新高, 营收增速都处于爆棚的状态, 2022Q1的增速也还可以, 所以我们基于2021年的自由现金流,基于2022Q1的32%左右的增速, 估值下来, 兆易创新达到312元, 而北京君正则达到187元

换句话说, 在同样的营收增速预测下, 兆易创新一年21亿的自由现金流对应的市值在2000亿左右, 而北京君正9个亿的自由现金流对应的市值在900亿左右

评论