PC需求崩了,芯片跟着遭殃

在本文中,笔者想要探讨随着 PC 市场的增长出现急剧的减缓,带来的处理器 (MPU)、DRAM 和 NAND 闪存等半导体产业遭遇的困难局面。美国厂商英特尔和存储芯片制造厂商都处于困境中,甚至有可能会发生半导体制造商的整合。实际上,这个问题非常严重。

本文引用地址:http://www.amcfsurvey.com/article/202303/445169.htm个人电脑市场暴涨暴跌

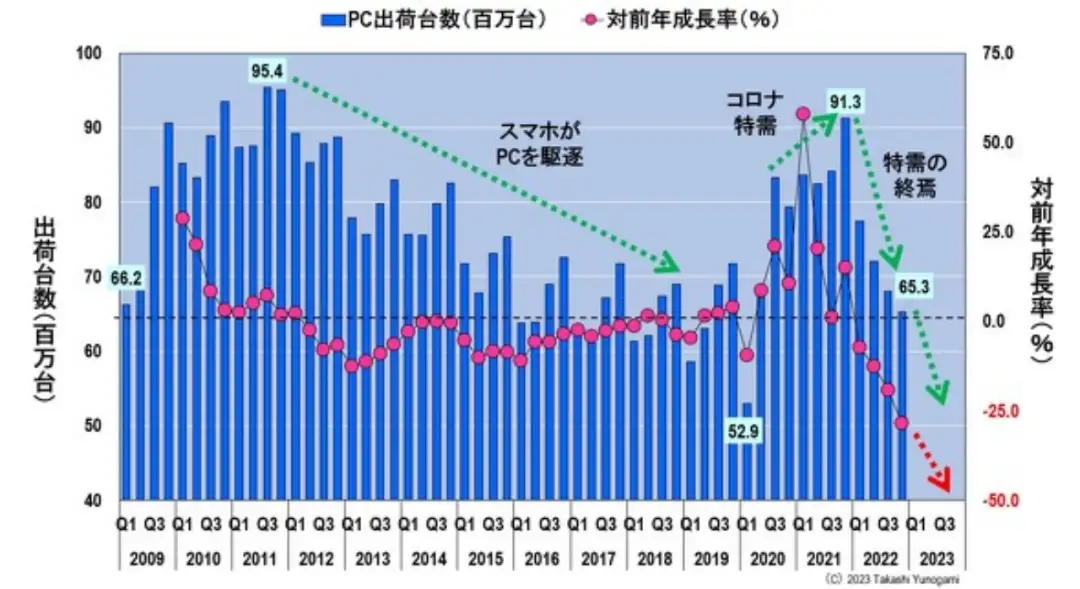

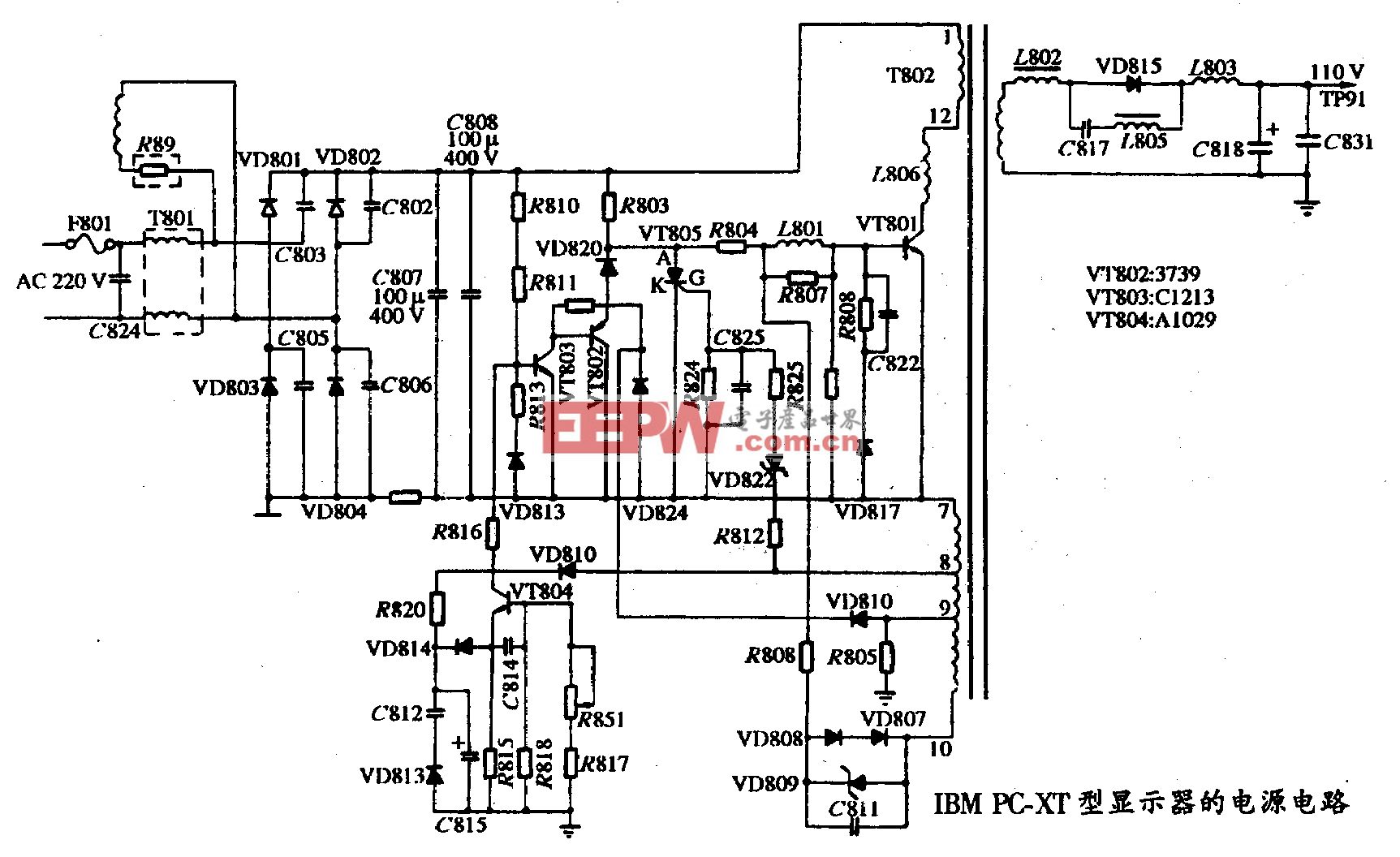

图 1 显示了 PC 的季度出货量。2011 年第三季度 (Q3) 个人电脑出货量将达到创纪录的 9540 万台。但之后会震荡下降,2019 年左右下降到 6000 万到 7000 万台。

图 1 季度 PC 出货量和同比增长率 来源:作者根据 Gartner 数据制作

其原因如下,2007 年,Apple 发布了 iPhone。2010 年前后,成熟的智能手机时代已经到来。智能手机开始占据个人电脑的市场份额。因此,PC 在 2011 年左右达到顶峰后停止销售,出货量会下降。

在 2020 年,疫情在全球蔓延。因此,远程工作、在线学习和在线购物呈爆炸式增长。对 PC 作为工具的需求迅速扩大。2021 年 Q1 同比增速增长 60%。此外,同年第四季度出货量为 9130 万台,接近 2011 年的峰值。

在 2022 年,疫苗接种取得进展,新冠病毒的风险降低,世界各地的许多人从居家隔离中获释,开始了真正的活动。结果,因为疫情特殊需求而迅速扩大的 PC 出货量突然下降。

2022 年第 4 季度,同比增长率为负 28.5%,出货量降至 6530 万台的疫情前水平。数据只是目前为止,但似乎 2023 年 Q1 之后出货量可能会进一步下降。那么,PC 中使用的典型半导体 MPU、DRAM、NAND 的出货现状如何,未来又将如何发展?下面,我们根据世界半导体市场统计(WSTS)的数据分析三类半导体的出货量。

MPU、DRAM、NAND 出货量

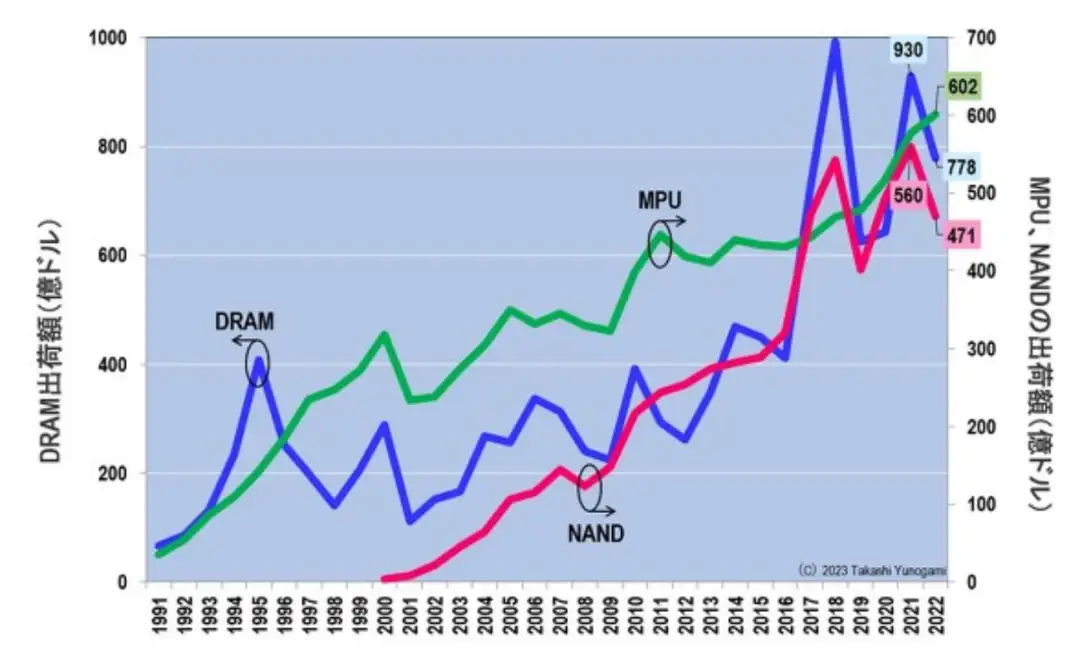

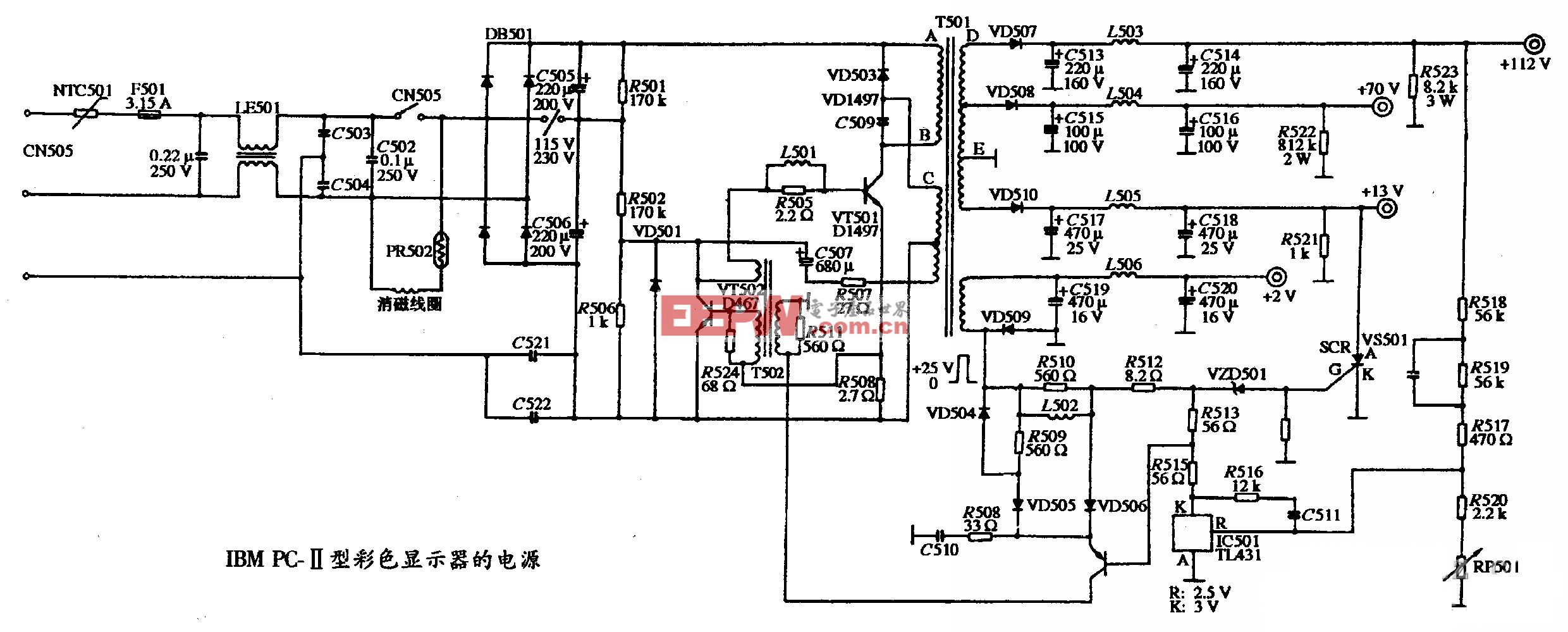

图 2 显示了 MPU、DRAM 和 NAND 出货量的年度变化。MPU 在 2022 年的出货量达到创纪录的 602 亿美元。另一方面,DRAM 和 NAND 在 2021-2022 年都表现低迷。

图 2 MPU、DRAM 和 NAND 出货量(至 2022 年)来源:作者根据 WSTS 数据制作

首先,DRAM 将从 2021 年的 930 亿美元下降 16% 至 2022 年的 778 亿美元。NAND 在 2021 年的出货量也达到了创纪录的 560 亿美元,超过了 2018 年内存泡沫的峰值,但在 2022 年下降了 16% 至 471 亿美元,与 DRAM 相似。

就这张图 2 而言,DRAM 和 NAND 都下降了 16%,但 MPU 却创下了历史新高,可以说是稳步增长,所以笔者不认为这一切都那么糟糕。但是,如果我们使用相同的 WSTS 数据来绘制季度出货值的变化图,我们会看到不同的画面。

MPU、DRAM 和 NAND 季度出货量

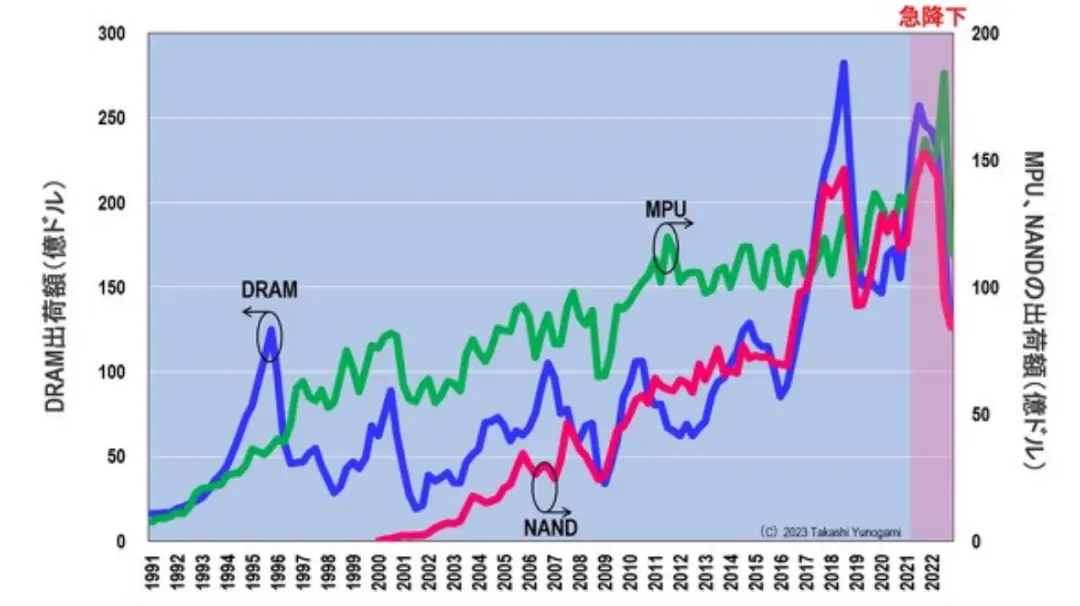

图 3 显示了 MPU、DRAM 和 NAND 的季度出货量。令人惊讶的是,在 2022 年下半年,所有三种半导体的出货量都在直线下降。即使是本应增长的 MPU,在年度趋势方面也突然下降了。

图 3 MPU、DRAM 和 NAND 季度出货量(截至 2022 年第 4 季度)来源:作者根据 WSTS 数据制作

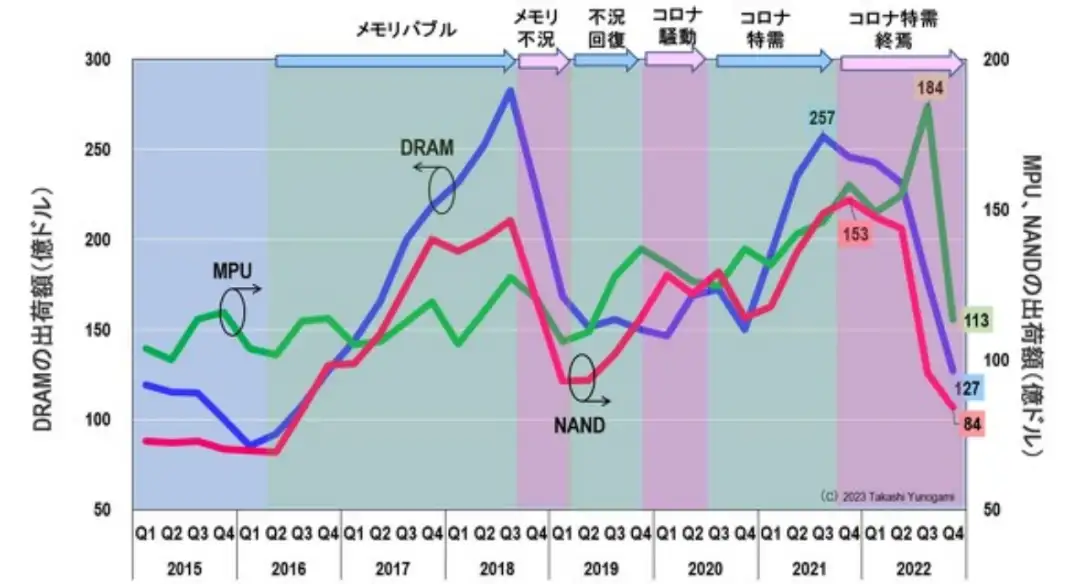

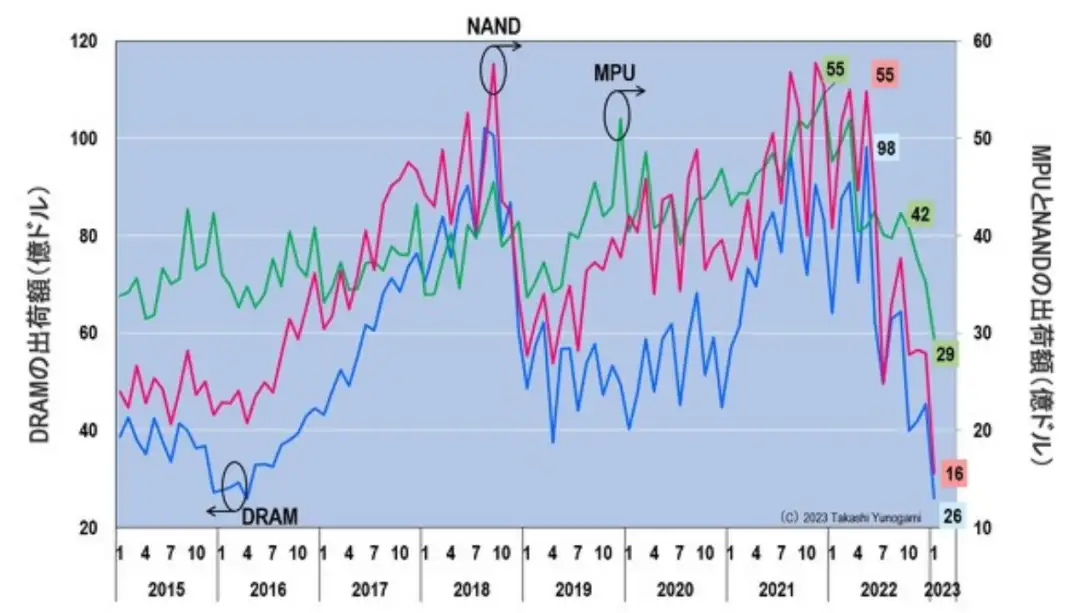

图 4 是 2015 年第一季度到 2022 年第四季度的特写图。首先,DRAM 2021 年第三季度为 257 亿美元,到 2022 年第四季度下降 49% 至 127 亿美元。其次,NAND 从 2021 年第四季度的 153 亿美元下降到一年后的 84 亿美元,下降了 55%。

图 4 MPU、DRAM 和 NAND 季度出货量(2015 年第一季度至 2022 年第四季度) 来源:作者根据 WSTS 数据制作

本来应该同比增长的 MPU,在 2022 年 Q3 达到创纪录的 184 亿美元的季度记录后,仅三个月就在 2022 年 Q4 下降了 40%,暴跌至 113 亿美元。DRAM 仅一年多就下降过半至 49%,NAND 仅一年下降至 55%,MPU 仅三个月下降 40%。我从未见过如此糟糕的出货量下降。

到目前为止,该分析基于截至 2022 年 12 月的 WSTS 数据。而 WSTS 发布的数据最多为两个月前。因此,我拥有截至 2023 年 1 月的 WSTS 数据。我认为从 2022 年 12 月开始的一个月,上面的情况不会有太大的改变。但为了保险起见,我做了一个分析,一直到 2023 年 1 月。然而,大大超出了我的预期。

MPU、DRAM、NAND 月出货量

图 5 MPU、DRAM 和 NAND 的月度出货量(2015 年第一季度至 2022 年第四季度)来源:作者根据 WSTS 数据制作

图 5 显示了 MPU、DRAM 和 NAND 的月度出货量。MPU 下降了 52%,从 2021 年 12 月的 55 亿美元下降到大约一年后的 2023 年 1 月的 29 亿美元。DRAM 已从 2022 年 5 月的 98 亿美元跃升 26% 至八个月后的 2023 年 1 月的 26 亿美元。

八个月后,NAND 从 2022 年 5 月的 55 亿美元下降到 2023 年 1 月的 16 亿美元,下降了 29%。MPU 市场分别萎缩至 52%、DRAM 至 26%、NAND 至 29%。

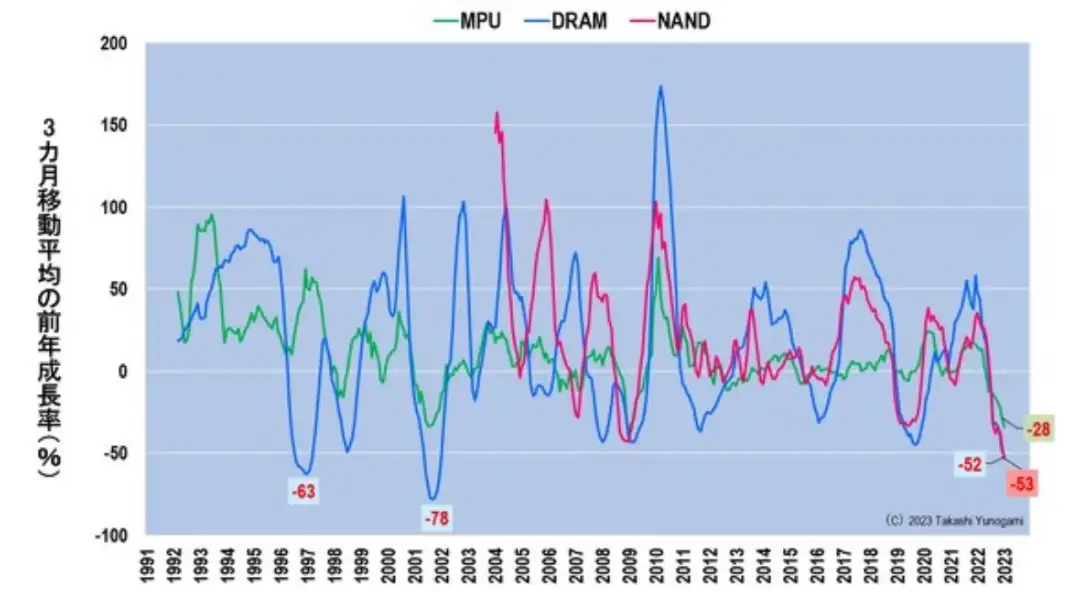

粗略地说,在市场规模上,MPU 减半,DRAM 减至四分之一,NAND 减至 30% 以下,这个数字非常惨淡。让我们来看看三类半导体的三个月移动平均同比增长率(图 6)。2023 年 1 月,MPU 为-28%,DRAM 为-52%,NAND 为-53% 的增长率。

图 6 MPU、DRAM、NAND 去年(至 2023 年 1 月)3 个月移动平均增长率 来源:作者根据 WSTS 数据制作

这些下降率超过了 2019 年的内存衰退和 2008 年的金融危机。比现在更严重的衰退是 1997 年 Windows 95 发布后的负 63% 和 IT 泡沫破灭后的 2001 年的负 78%。从图 6 中的趋势来看,当前的衰退可能处于有史以来最糟糕的水平似乎并不奇怪。那么,生产 MPU、DRAM 和 NAND 的半导体厂商表现如何呢?

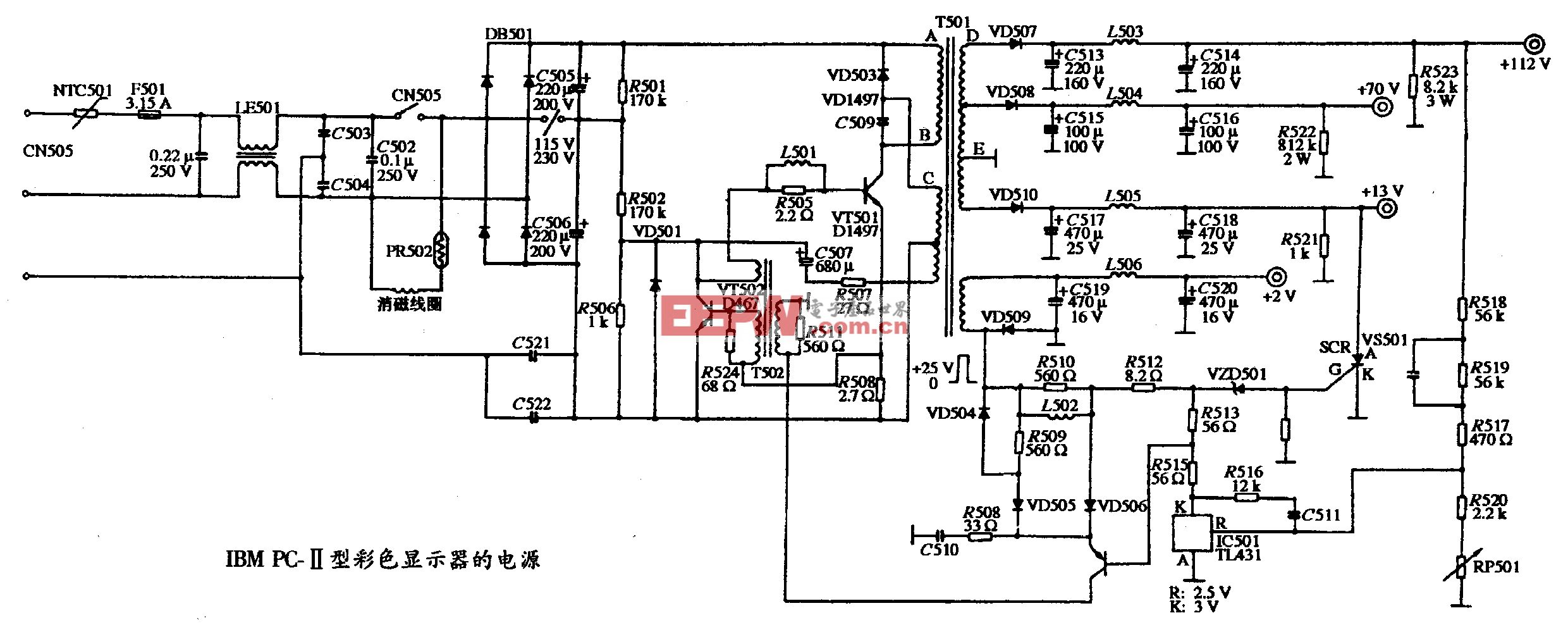

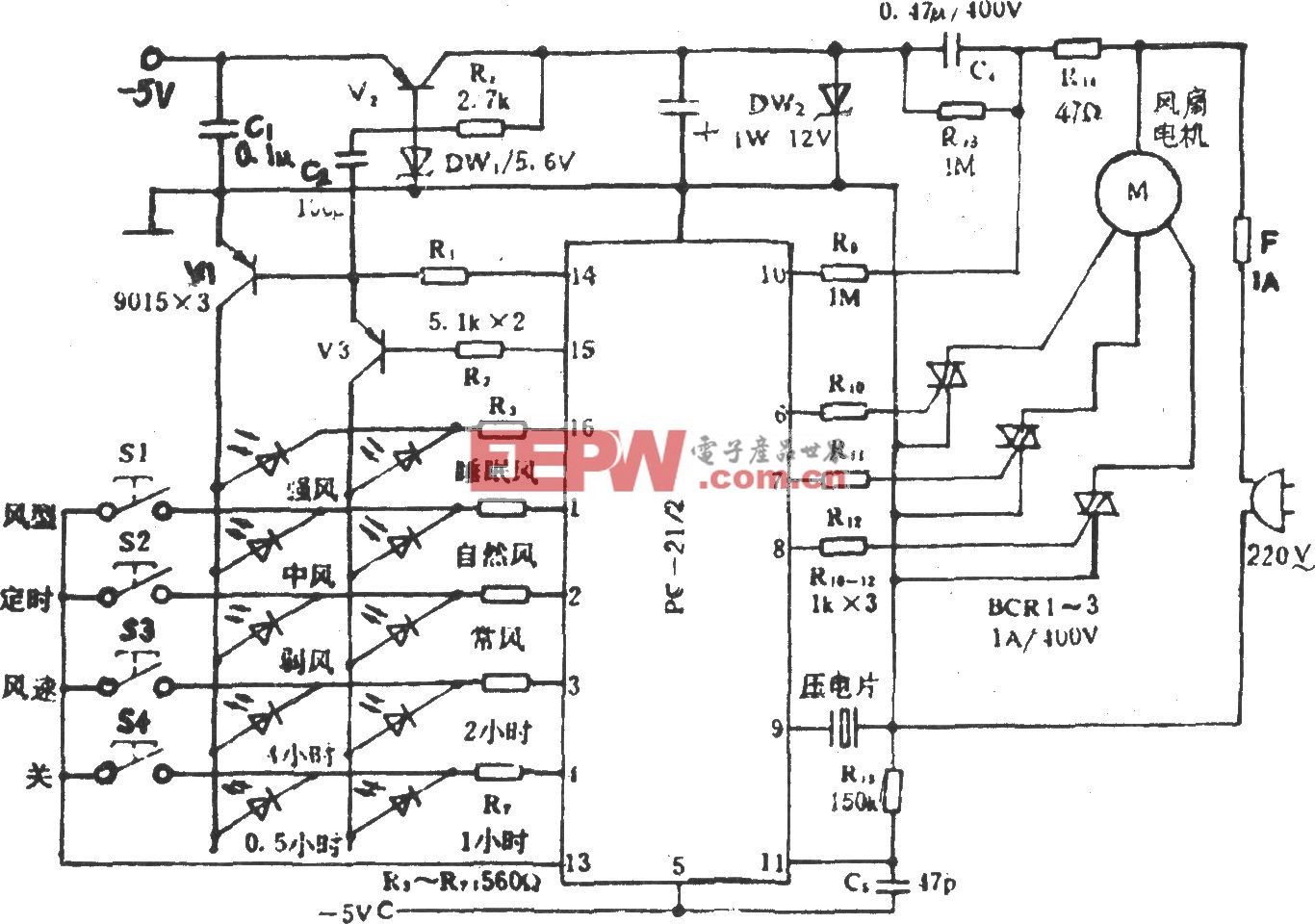

英特尔和 AMD 的销售额

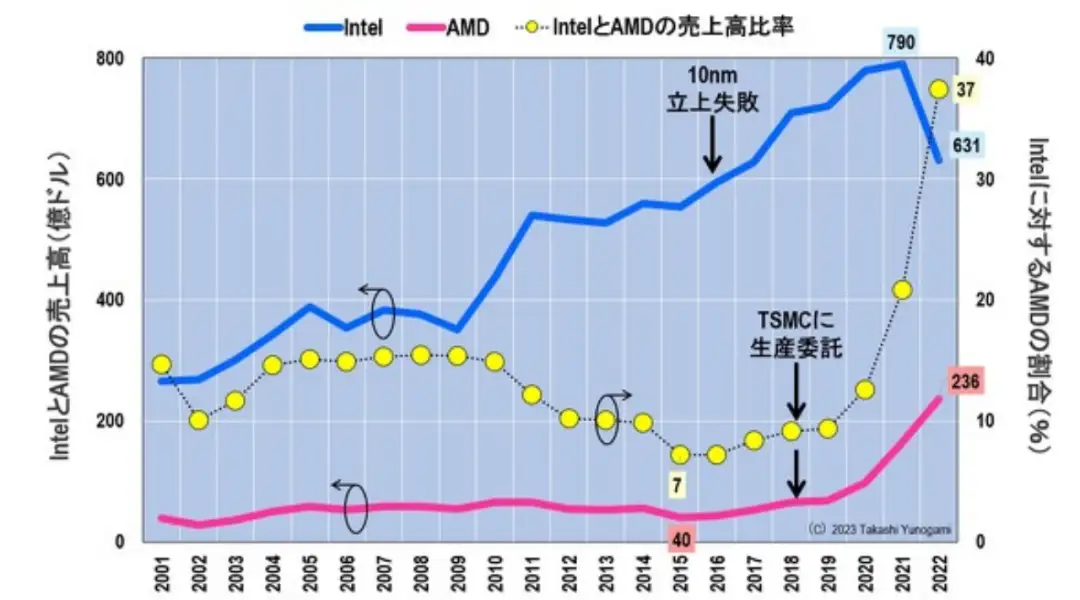

图 7 显示了 MPU 制造商英特尔和 AMD 的销售额变化。2016 年,英特尔从 14nm 到 10nm 的微型化推进失败,之后的 5 年多时间里,英特尔都无法量产 10nm,而这段时间销量却在稳步增长。2021 年创下 790 亿美元的历史新高,但在 2022 年跌至 631 亿美元。

图 7 英特尔 和 AMD 的销售额(到 2022 年) 来源:作者根据 英特尔 和 AMD 的财务报表数据创建

另一家公司 AMD 在 2015 年到 2017 年左右的销售额并没有达到英特尔的 10%。然而,在 2018 年将生产委托给台积电后,销售额迅速扩大,2022 年创下 236 亿美元的历史新高。对英特尔的比率增加到 37%。

英特尔在这一营收上的下滑与 AMD 的崛起形成鲜明对比。从这里可以说,PC 出货量下降所带来的损失直接打击了英特尔。接下来,我绘制了英特尔和 AMD 的营业利润图(图 8)。

英特尔和 AMD 营业利润

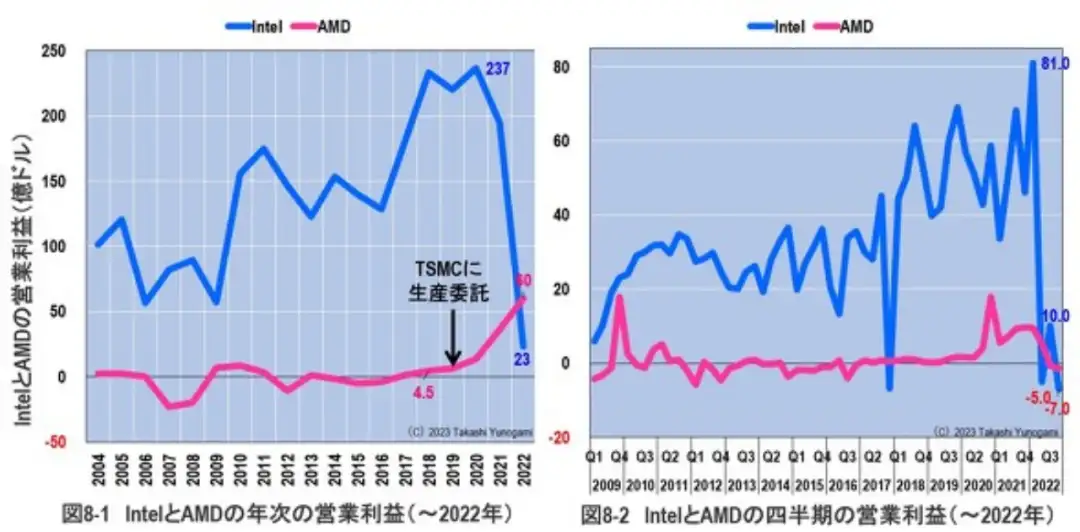

图 8 英特尔 和 AMD 的营业收入(至 2022 年) 来源:作者根据 英特尔 和 AMD 的财务报表数据创建

看图 8-1 的年度营业利润,英特尔在 2020 年创下 237 亿美元,但随后一头栽了下去,到 2022 年跌了十倍至 23 亿美元。而自 2018 年以来营业利润有所增长的 AMD,2022 年将达到 60 亿美元,超越英特尔。

季度营业利润更是触目惊心(图 8-2)。英特尔将在 2022 年第一季度创下 81 亿美元的记录。然而,接下来的第二季度出现了 -5 亿美元的运营亏损。在第三季度勉强实现 10 亿美元的利润后,它在第四季度再次出现 7 亿美元的赤字。

AMD 在 2022 年第四季度确实有 1.5 亿美元的运营亏损,但并不像英特尔那么糟糕。由于 AMD 是没有工厂的 Fabless,如果市场形势恶化,只需要减少对台积电的代工量,对策也很简单。

但是,英特尔在美国、爱尔兰和以色列拥有超过 13 万名员工、量产工厂,并且在亚利桑那州和俄亥俄州仍有 400 亿美元分别用于 MPU 和 Foundry 工厂的建设。英特尔宣布,到 2025 年将裁员数千人,并削减 100 亿美元的成本。然而,仅此并不能止血,而且是不够的。比如,如果公司不采取大胆措施,比如冻结在亚利桑那州和俄亥俄州建设新工厂,公司就活不下去了吗?英特尔可能因其庞大的规模而面临生存危机。

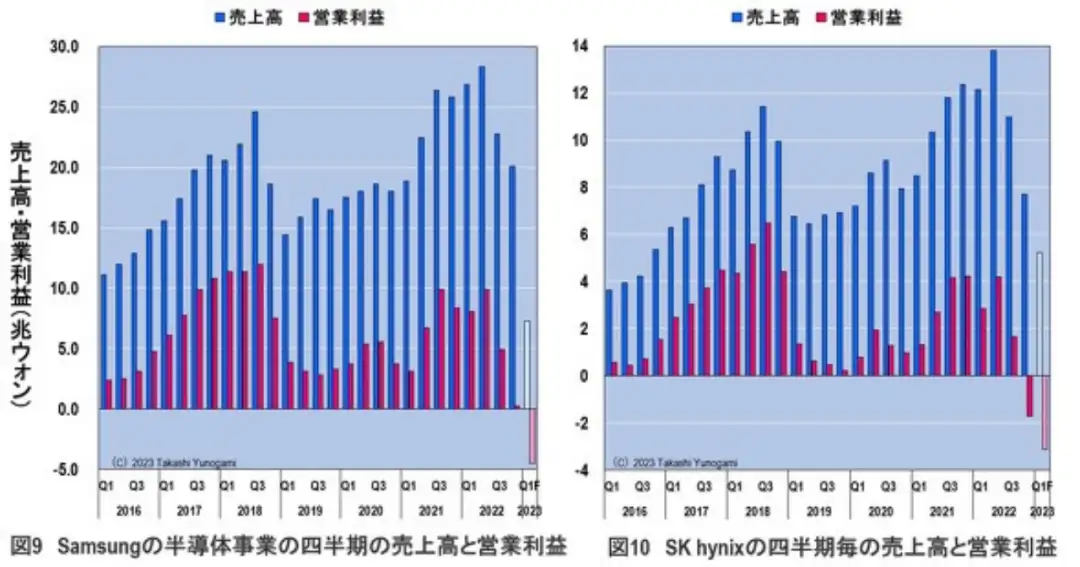

三星和 SK 海力士的表现

再来看看生产 DRAM 和 NAND 的三星和 SK 海力士的表现。它和英特尔一样糟糕。

首先,如图 9 所示,三星半导体业务在 2022 年第四季度的营业利润为 0.27 万亿韩元(14.2 亿元人民币),同比下降 97%。或许内存处于亏损状态,Foundry 的利润获得了少量盈余。而韩国股市消息则预测,2023 年第一季度将出现 4.47 万亿韩元(245 亿元人民币)的亏损。

图 9 三星半导体业务的季度销售额和营业收入 / 图 10 SK 海力士的季度销售额和营业收入 来源:作者根据三星/SK 海力士财务报表数据创建

不过,三星在半导体以外还有很多业务,即使像上述那样陷入亏损,相信其管理层也不会动摇。事实上,三星已经宣布将在 2023 年投资 47.9 万亿韩元,与上一年持平。

同时,SK 海力士的表现不及三星。2022 年第四季度,该公司将录得 1.7 万亿韩元的经营亏损,预计到 2023 年第一季度将扩大至-3.11 万亿韩元。

SK 海力士的业务几乎全是 DRAM 和 NAND。因此,如果赤字继续这样流动下去,作为一家商业公司将无法生存。不过 SK 海力士有 SK 财阀撑腰,但我并不认为有财阀支持就没事的说法。

首先,2011 年 SK 集团的子公司 SK Telecom 收购了该公司的前身海力士,SK 海力士更名为「SK 海力士」。如果 SK 集团认为 SK 海力士是个累赘,它很容易卖掉。不能保证 SK 财阀会提供帮助。因此,更多的挑战等待着三星和 SK 海力士。

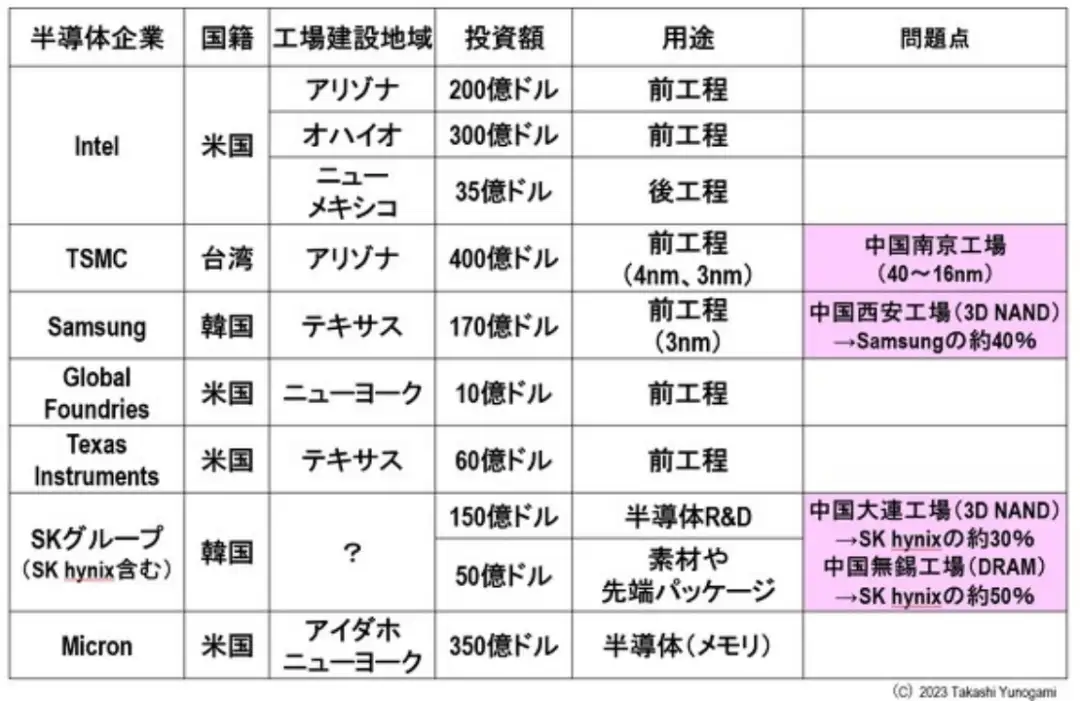

美国 CHIPS 法案的颁布

2022 年 8 月 9 日,美国总统拜登签署《芯片与科学法案》(CHIPS Act)成为法律,促进国内半导体制造。CHIPS 法案包括为美国半导体制造和研发提供 527 亿美元的资金。

如图 11 所示,三星和 SK 海力士是获得 CHIPS 补贴的候选厂商。三星计划建设 Foundry,SK 海力士计划建设半导体研发中心和材料及先进封装基地。

图 11 美国 CHIPS 法案补贴的主要候选制造商 来源:SIA

然而,与 CHIPS 法案同时发布的一份情况说明书显示,「这些资金带有强大的『护栏』。」「护栏」禁止受补贴的公司在未来 10 年内在中国投资/扩建先进的芯片制造设施。

在这里,高级芯片被定义为 16/14nm 逻辑、半间距 18nm 或更高版本的 DRAM,以及 128 层或更多层的 3D NAND。对于中国来说,台积电的南京工厂、三星的西安工厂(3D NAND)、SK 海力士的无锡工厂(DRAM)、大连工厂(3D NAND)也都包括在内。

三星、SK 海力士退出中国?

对于 DRAM 和 NAND,存储器制造商通过每两年推进一代来保持竞争优势。因此,对内存制造商说「不要投资」就等于说「不要死」。美国政府给了一年的宽限期,但这不是根本解决办法。

三星的西安工厂和 SK 海力士的无锡工厂在中国有着巨大的市场,有过享受中国政府优惠待遇进入中国的历史。因此,可能会出现中国政府不允许韩国厂商退出的情况。

但是,对于三星和 SK 海力士来说,维持一家未来只能生产遗留内存且完全无利可图的工厂,是不合理的,也是不可想象的。因此,预计经营业绩每况愈下的三星和 SK 海力士将面临严峻形势。

半导体厂商的整合?

至此,PC 市场突然放缓,PC 用 MPU、DRAM、NAND 市场惨淡,英特尔、三星、SK 海力士业绩下滑,美国「护栏」和《芯片法案》将加剧三星和 SK 海力士的业绩恶化。

回顾半导体的历史,我们可以看到半导体制造商在大衰退期间被整合。2001 年 IT 泡沫破裂时,日本退出了 DRAM 业务,只剩下尔必达内存。在 2008 年金融危机冲击之后,德国 DRAM 制造商奇梦达于 2009 年破产。尔必达 2012 年破产,2013 年被美光科技收购。

这次因疫情特殊需求结束而导致的大衰退可能是过去最糟糕的水平。因此,以英特尔和内存制造商为中心的经营业绩恶化的整合的可能性很高。半导体相关企业将需要为此做好准备。

评论