芯片禁运之下,本土企业应该如何制定芯片供应对策

近几年,美国等国家和地区对华部分芯片及制造设备采取了的禁运措施,这对我国的设备和芯片厂商的影响有多大?我们如何制定芯片供应策略,以应对未来的中美竞争局面?今年初为何国内芯片业下滑?从美国企业角度看,“自主可控”是否受到了限制?未来,中国哪类本土芯片增速较快?

不久前,Gartner举办了 2023大中华区高管交流大会,一个重要话题就是 “中国企业的CIO们必须建立关键的芯片策略以应对禁运风险”。为了让更多人了解此内容,研究副总裁盛陵海向电子产品世界等媒体分享了他的研究成果,并解答了媒体的问题。

1 从英伟达GPU芯片限速,看本土系统厂商的芯片成本和供应风险

美国这几年出台了对华的先进芯片禁运政策,目的是希望美国能够保持在某些高科技上的领先。因此,国内投资在AI、互联网或云的厂商有必要从商业成本和供应能力方面考虑自己的芯片策略。

例如,最近ChatGPT很热,芯片方面最大的赢家就是英伟达的A100或H100 GPU芯片。A100的成本可能只有数百美元,加上加速卡及周边的存储器等,可能是1000多美元的成本,但是售价上万美元。而且由于需求量大,价格还有上涨的趋势。由于毛利高,英伟达的市值也已突破1万亿美元。

售价和利润如此高的芯片,还不能顺利供应给中国。美国2022年颁布了禁令,规定计算能力超过4800TOPS的芯片未经授权不得出口到中国,速率限制在600GB/s及以上,使得英伟达的A100和H100被禁运。英伟达的对策是推出了A800,对其进行了限速,数据传输速率为400GB/s。

这样就相当于美国公司在用更先进的芯片。可能这一代GPU方面,中美还体现不出什么差距,但是再往以后的两三代积累下去,性能差距可能会越来越大。

因此在AI方面,中国如果希望跟上美国的步伐,或在行业中领先,能否用上一流的芯片是非常关键的。

2 全球已形成统一生态,芯片是最根本的挑战

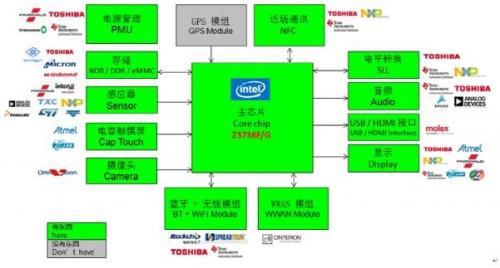

IT的基础设施体系是搭建在全球化的统一生态系统上:底层的芯片是英特尔主导的;操作系统是微软主导的;网络基础设施是CISCO、Broadcom等为代表的、华为也在其中,但是华为以前也用很多Broadcom的芯片,也是采用国际接口标准;“云服务”方面,数据中心用的存储器、接口的标准、通信的标准、AI平台,基本上也是全球化的;“应用”是运行在云上和边缘终端的,也基本上也是全球化的标准。

问题在于:现在美国不希望中国能够搭上这趟顺风车。因此从中国的角度,不可能完全依赖美国。在整个体系里,我国面临的最基本的问题就是芯片的问题。

3 本土芯片仍是弱势

中国的芯片公司及产业在全球的位置仍然处于较弱的位置,没有很大的话语权。

图1

如图是去年“全球半导体芯片市场规模以及主要厂商排名”。可见“30”以外才有中国公司的身影——位于“32”的Nexperia还不是纯中国公司,是中国收购的公司,地点在荷兰,主要做分立器件。

从图1的全球的份额来看,中国2022 /2021年占的比例约为百分之七点几的水平。相比之下,美国2021/2022年还增长到了近50%,原因是韩国下降较多,因为韩国内存业务较大,由于内存周期性下滑,所以这块市场就被美国的芯片设计公司给拿走了。另外,美国政府通过制裁中国,也是对美国公司的加持,例如高通公司通过事先阉割过的4G芯片获得了很好的生意机会。

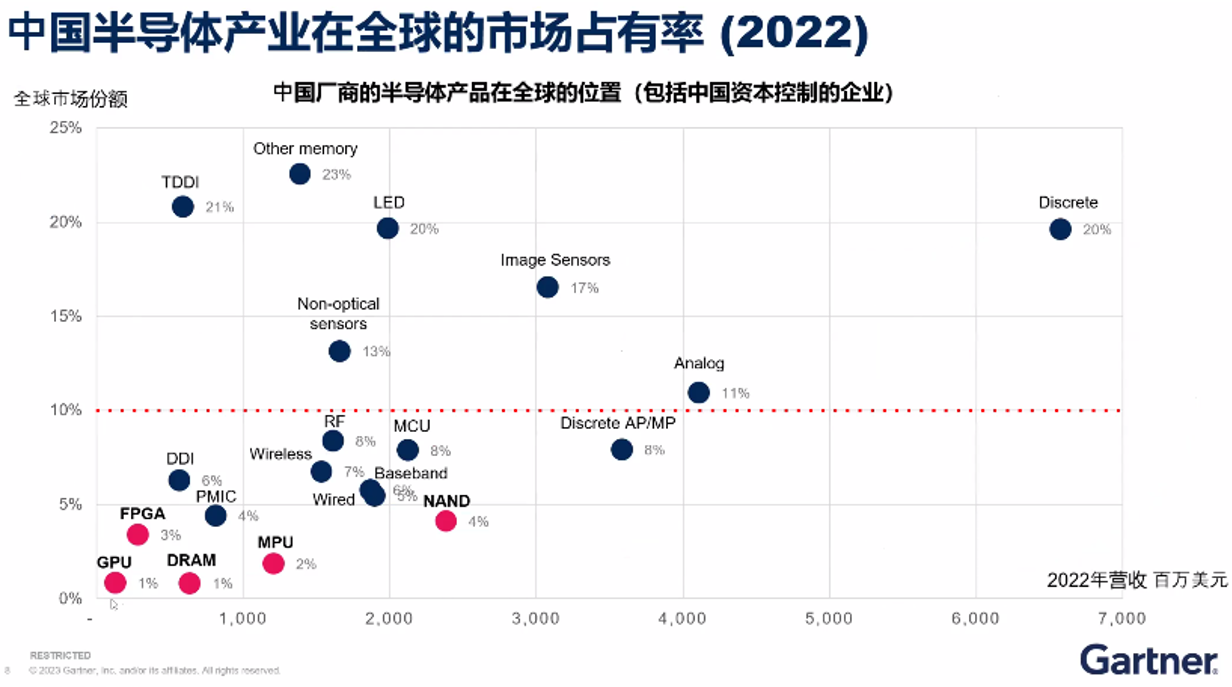

中国半导体产业在全球的市场位置还是很靠后的,分产品来看,如图2。

图2

通常,10%以上才有一定的话语权、影响力。我们10%以上的产品都是通用器件。通用器件的入门门槛相对较低。

①10%以上的市场

● 按营收大小来排,首先是Discrete(分立器件),包括二极管、三极管、功率器件等。

● Analog(模拟芯片)是一个亮点。其种类多样、家族较大,其成长还是不错的:2021年在10%以下,但是2022年涨到了11%。

● Image Sensors(图像传感器)方面,Omnivision是最大的,是美国还没有对中国制裁前收购的,由于该公司创始人是华人,所以收购后的整合很顺利,也带动了国内其它相关厂商的发展。Image Sensors主要用于手机、安防等产品中。

● LED、Other memory(主流以外的其他内存)、TDDI(触控与显示驱动器集成)方面,国内上市公司里基本没有一家主要产品是主流的DDR4/5或者3D NAND,很多是做NOR Flash和SLC NAND,或者是做模组(外购memory芯片)。

②5%~10%市场。很多是专用芯片,例如手机、汽车、智能家居、平板等方面的专用芯片。希望这些产品未来几年能够通过国内产业链的整合,能够占有较高的市场份额。

③5%以下。这几类红色产品有我国的老大难问题。

● NAND flash成长很好,原来也是在左下角,因为有长江存储,所以份额上升很快。但问题是长江存储也被制裁了,而且美国的制裁是直接瞄准长江存储出台的:禁止美国设备厂商向中国芯片制造商出口128层堆栈以上NAND Flash闪存的半导体设备,扼杀了长江存储发展128层堆栈以上NAND Flash的机会。

● 与IT、人工智能相关较大的是GPU、DRAM、FPGA。特别是GPU,位于最左下角。现在中国的企业应该体会到在未来全球化竞争当中的危机感。例如有的中国厂商在大量购买GPU,导致英伟达在台积电加单,但这不是长久之计。接下来更高性能的芯片继续降规格的话,就会“头大身体小”,支撑不起整个性能。

中国企业在全球半导体市场的消费能力约占25%。2022年全球半导体市场规模约为6000亿美元,出货到中国、中国消耗的半导体约为60%。这60%中分为35%和25%两部分:前者是跨国企业在中国采购的芯片;后者是纯中国企业采购的,约为1500亿美元。从产品角度来看,大部分门槛较低、或者较老,因此国际主流厂商不太重视。

4 众多资本涌入,带来了芯片业的兴盛

自美国制裁和禁运政策出来之后,我国政府就开始更大力地推进半导体的扶持政策。包括:大基金、地方基金、科创板、产业补贴政策、自主可控。

众多资金进来后,我国也有了非常多的亮点。

● 芯片企业,国有体制下的中芯国际/长江存储14nm以下的工艺开发;3D NAND从过去落后三代,一下就可以平起平坐,而且走的路是自己的路(长江存储自研的3D:Xtacking,也称之为“晶栈”),不是跟着欧美韩的路走,而且还走通了;做主流的DRAM;做自主微处理器/ ARM服务器芯片;成熟芯片的国产替代;车用半导体导入。

● 芯片应用企业,采用供应商备胎政策、国内供应商认证等,很多企业都在做芯片。

● 投资芯片设计,很多企业看好芯片投资。例如前一段时间上汽设立了60亿元芯片产业生态基金,去投半导体相关的一些领域。

所以虽然有一些企业并没有非常大的成果,但是产业界已形成了一个共识:中国一定会在半导体上有较大的投资,间接的效果是通过大量资金的投入,提升了半导体从业者的待遇,诸如海外专家愿意回来,大学生也愿意从事半导体相关的专业。

这确实是一件好事,因为要使一个行业繁荣,必须要有人才。这些投入就是施下的肥料,只有这样才可以期待未来几年有更好、更多的发展。

5 如何通过“自主可控” 培育本土IT系统供应链?

国家政策里有一个“自主可控体系”,是非常重要的一个项目,因为它要打通整个IT的产业链。

当然,可以听到一些应用厂商有报怨,认为现在Wintel用得很好,用自己的是不是可靠?软件适配有没有问题?因为软件是一个很薄弱的问题。但是反过来说,对于企业来说,必须要考虑去支持。可以先把国产芯片、IT体系用在一些非关键的领域。

现在阿里巴巴的终端已用国产的供应链去做了。像金融、交通(地铁的闸机口)等领域,可以尝试着用国内的自主可控的体系。尽管我们的芯片性能没有美国的那么高,但是可以用在性能要求不那么高、但是安全方面需要加强的场景。

只有通过不断的软硬件磨合,把应用场景和供应商能够融合,培育起整个生态,这才是有意义的。

不过,国内很多自主可控相关的芯片厂商已经在美国的“实体名单”里了,国企也基本上在“实体名单”里面了。不在“实体名单”里的以民企、私企、初创公司为主。初创公司也面临着一定的制裁风险,因为美国不允许台积电给中国生产高性能芯片,台积电会比较紧张,恐怕到时候中国哪家初创公司生产出来的芯片的性能超过美国的制裁标准了,这等于给这些套上了枷锁。

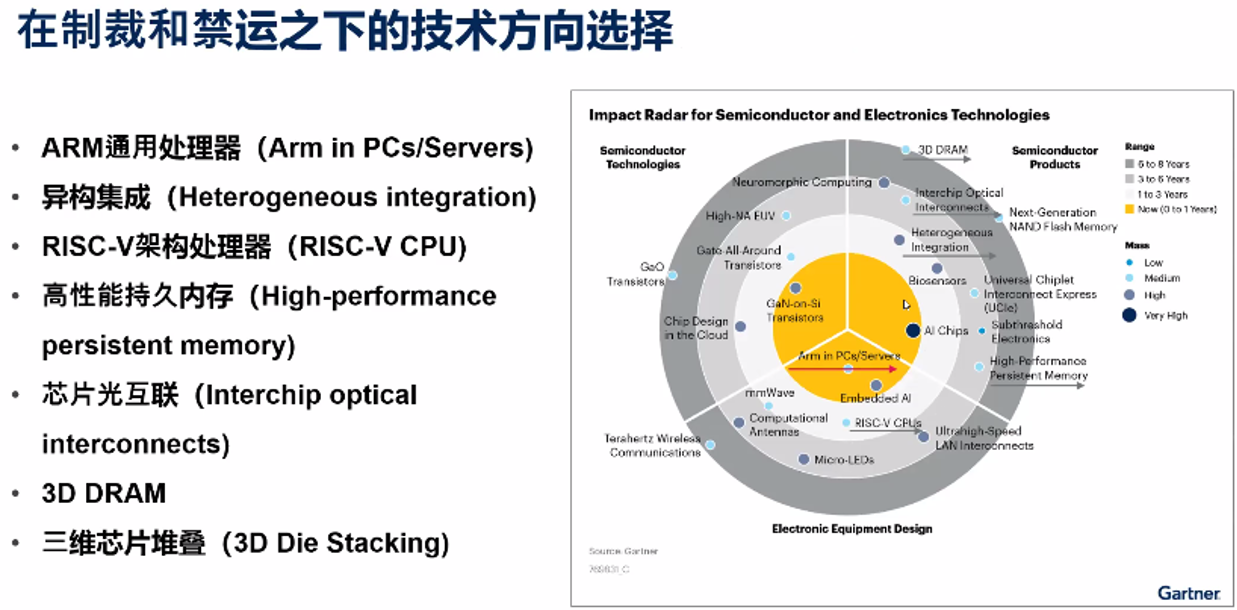

现在已经在高端的先进工艺上被“卡死”的情况下,我们要去考虑几个因素,例如:软件的优化,特定的应用,还有如何做好芯片层级的创新。

Gartner选了一些半导体和电子的技术,制作了 “影响力雷达”,建议中国厂商考虑,可能会有一些希望突破禁令。这些领域的特点是:由于刚离开起跑线,厂商相差不太远,可以追赶甚至赶超。

图3

图3

6 三类企业在做芯片,各有利弊

对于使用芯片的企业,如何建立自主的芯片的能力,以及从投资规模来看,可能有三种不同的方式和策略。

①加强与国内可靠芯片厂商合作。可做一些定制芯片。

②投资有潜力的芯片设计公司。好处是你投资该芯片企业,你就会获得更强的影响力,可能会主导芯片的设计。

③自建芯片设计以及相关团队。

每个策略各有利有弊。

①要和下游厂商加强合作。你怎么能够确保你的合作优先级是比较高的?

②投资有潜力的芯片公司,包括财务投资和战略投资,投资人要有比较好的判断。

③自建芯片的花销很大、需要钱。前一段时间OPPO自建的芯片设计团队解散了、出乎很多人的意料。说明这是一种尝试,不代表这种尝试必然会成功,我们需要认真、审慎地去选择。

7 打造生态圈需要注意什么?

希望通过产业链上、下游协作建立国内开发生态圈。因为自建一个生态体系是非常难的。需要相关的芯片厂商、电子产品制造商、云基础服务设施厂商、数字业务厂商全部达成共识,理解这种必要性和紧迫性,大家在这个圈子里能够互相赋能,例如,有钱的数字业务厂商、云基础设施厂商能够多投一些资本/资源给国内的芯片供应链。这样大家才能有多方互赢的机会,而不是提出一些不切实际的要求。因为国内厂商很多是初创公司,整机企业不能要求初创公司做一个芯片马上就能“脚踢英伟达、拳打AMD”。你肯定是要考虑,可能在某些角度,例如,功耗或者某个处理能力上面,可以用一下、扶持一下。第一代是这样,第二代就必定会有新的提高。一开始需要有一个耐心,也需要有开放的心态。

另外,软件适配也很重要。国内现在软件的能力还是很差,而硬件不少已经可以用了。取代现有的软件真的很难。那么多年了,能取代Word的可能就是WPS。国内移动软件、手机游戏都做的很好,例如淘宝、微信都做得很好。但是要用到商业、政府部门,现在看起来还是有很大的差距。希望有关企业能够在这方面多投资,多花精力来通过和整个生态链、供应链的合作来提升软件的竞争能力。

不仅是禁运,还有中国国内的安全的措施。现在有一个词比较热,叫“关基(关键信息基础设施)”。这次网信办对于美光芯片的禁运的理由是:对于中国的网络安全有问题、有风险,所以不能用。其实不仅是对国内的企业,对于国外企业在中国的CIO(首席信息官)或是基础设施的管理者也有一个问题,因为很多问题可能是国外一直延续过来用的、现在就要考虑用其它。现在有美光,未来可能会有其它公司也可能会有限制。所以不仅是国外的禁运风险,国内的一些安全风险我们也需要考虑到。

8 今年初国内芯片市场下滑的原因

今年初国内芯片业营收下滑,不及全球的平均发展速度,投资也不足,那么何时能复苏?

“营收下滑”由几方面来看。

①全球的影响。全球的整体发展速度还好,主要是由于英伟达、汽车等行业领军,没有什么下滑现象。但我们汽车半导体的比例较小。全球看,也有下滑速度比我国还多的,像韩国,因为存储器的周期性下跌受影响较大。

②与国内的经济环境有关,国内的出口在下滑,芯片业与此有关联。

③国内很多芯片公司经验不足,很多公司是5年内成立的,没有经历过完整市场的起伏周期。在2021年缺货的时候,拼命下单,产生了很多库存,导致之前的库存现在仍在慢慢消化。

④产业补贴导致库存过剩。因为2022年很多企业要上市。上市有一些指标要求,例如科创板有可能要求连续3年增长,营收要到达一定的标准。为了满足标准,不少芯片公司正好碰到2020年、2021年、2022年,就努力把营收冲上去,导致库存堆积较大。那么在在很多领域,通用性较强的芯片(诸如模拟芯片等)市场上,2022年上市了一大批公司。现在希望把库存倾销掉,所以营收下滑。

Gartner预计2024年会复苏,但是复苏到什么程度,还是取决于很多因素。例如俄乌战争,还有市场的库存消化程度。包括:美国总统要竞选,为了连任,一般会做一些工作、发布一些政策推动经济发展。

我国的增速是否会高于全球?这很难判断,还得进一步观察。关键是图2中间的5%~10%的产品什么时候能够起来。包括:手机芯片、汽车芯片、工业芯片等,如果能够起来,才有机会获得更高的增速。因为通用芯片也看到了一定的天花板。

9 从美国企业角度看,中国的营商环境现在如何?

现在我国强调自主可控、扶植本土芯片厂商。那么,美国芯片厂商在华的营商环境是否受到了影响?

实际上,中国对美国的营商环境没有太大的变化,因为这种“脱钩”中国是反对的。中国一直强调不希望脱钩,希望全球化。但是全球化的芯片和软件技术都掌握在美国手里,中国没有办法,至少要建立一个备胎体系,防止被“卡脖子”,所以从国家层面要扶持国内本土的芯片厂商。

对于国际芯片厂商,它肯定会面临来自中国厂商的竞争。但是反过来说,一些美国公司真的把中国市场看的那么重要吗?例如某美国公司在2021年缺货的时候,缩减了中国的代理商数量,在缺货的时候对中国市场的支持也并不是非常好,导致了国内芯片厂商有很多机会取代它的位置。

一个积极正面的例子是高通:在华为被制裁后,高通从华为获得了更多的机会。可见,美国企业可以在华找到很多机会,只要它们能说服美国政府。

而且中国市场还是非常大的,虽然中国真正开始投资半导体差不多是2015年开始的,已经七八年过去了,但从图2中可见,中国半导体业还是较为弱小,主力产品主要还是来自国外。因此不能说中国不给外商机会。

现在中国需要的是什么?还是开放,欢迎各路企业来投资。例如2023年6月,意法半导体到重庆宣布合作建立一家SiC的工厂(注:与三安光电签署协议,将在重庆建立一家新的8英寸SiC器件合资制造厂),这是很好的范例,可见美国不过来,欧洲可能会过来。

10 中国未来哪类芯片增长会比较快?

理论上,每一种芯片都可能增长很快。但是相对基数比较低、门槛不是那么太高、中国本土的供应链支持得较好的芯片会增长比较快,这个区间会落在什么地方?未来5年可能是28nm、40nm工艺的芯片,包括网络芯片、消费类芯片、MCU、汽车芯片等。还有就是模拟的芯片。

从应用角度看,与新能源汽车应用相关的芯片会增长较快。

还有一些大芯片。大芯片的增长未来是十分看好,但是现在技术门槛比较高,而且流片供应链的问题没有彻底解决,因此还需要很长的一段时间去等待。

评论