CIS 产能诱惑再起

移动互联时代,在电子半导体产业周期由谷底向上走阶段,有 3~4 类芯片会冲在前面,呈现出明显的增长势头,存储器是典型代表,还有一种芯片也很抢眼,那就是 CIS(CMOS 图像传感器),它在 2019~2020 年那一波产业高速增长过程中就扮演了重要角色。如今,2024 年半导体业即将复苏,CIS 再一次冲在了前面。

本文引用地址:http://www.amcfsurvey.com/article/202312/453951.htmCIS 有三大应用领域:手机、安防和汽车。当然,CIS 在工业和其它消费类电子产品上也有应用。

近日,全球 CIS 市场排名第二的三星电子发出通知,将大幅调升 2024 年第一季度 CIS 产品的报价,涨幅达 25%~30%,这是近期涨价幅度最高的芯片元器件。

进入 2023 下半年以来,由于手机市场需求逐步回暖,加快了 CIS 去库存速度,从目前的手机市场增长态势,以及 CIS 库存现状来看,2024 年初的市场需求会越来越旺盛。

涨价的肯定不止三星电子一家,索尼和中国本土 CIS 厂商也会跟进。

跌宕起伏的 CIS 市场

目前的市场行情让笔者想起了 2019 年,当时产业也是从谷底上升,到 2019 下半年,以及 2020 年,全球 CIS 市场异常火爆。当时,正是各大品牌旗舰手机开始流行多摄像头时期,需求的爆发式增长给 CIS 提供了巨大的增长空间,短时间内,产能难以跟上应用需求。

2019 年,随着晶圆厂产能愈发紧张,CIS 芯片的供货缺口也进一步加大。5M 及以下像素的 CIS 出现了两次大规模涨价,而涨价的厂商大都分布在中国大陆,其中,格科微的缺货情况尤为明显,为缓解压力,该公司不得不在短期内两次上调产品价格,整体涨幅接近 40%。

在全球三大 CIS 厂商中,索尼和三星是 IDM、它们的产品主要由自家工厂生产,而豪威科技(OmniVision,韦尔股份旗下公司)是 Fabless,其 CIS 主要交给晶圆代工厂生产,当时,台积电很大一部分 CIS 产能都是用来接单豪威的。

为了扩充 CIS 产能,三星于 2017 年开始改造 12 英寸 DRAM 产线 FAB 11,用于生产 CIS,2018 年底完成改造。作为全球 CIS 的霸主,索尼自家的产能已经应接不暇,2019 年,该公司决定将旗下高端 CIS 交由台积电代工. 此外,索尼还在日本积极扩产。

在市场需求旺盛和各大厂商积极扩产的情况下,2019 和 2020 年的 CIS 市场达到了历史巅峰。

2021 年的 CIS 市场虽然不及 2019 和 2020 年火爆,但依然保持着正增长,据 Yole 估计,2021 年的市场规模约为 214 亿美元,比 2020 年增长了 3.2%。2021 上半年,三大 CIS 厂商索尼(市占率 42%)、三星(25%)和豪威科技(11%)在全球手机 CIS 市场的营收份额接近 80%。

到了 2022 年,市场急转直下,特别是下半年,手机行业进入寒冬,全年平均月度出货量和总出货量同比都出现了下滑,2022 全年手机共出货 2.72 亿部,同比下滑 22.6%,发售新型号 423 个,同比减少 12.4%。在这种情况下,从 2021 年第四季度开始,CIS 价格就开始出现较大幅度的下滑,从 2021 年第四季度到 2023 年第一季度,2M 像素的 CIS 价格下滑 40%,8M 的价格下滑了 20%。

由于出货量下降,手机厂商都寻求更加物美价廉的 CIS 芯片,这对 CIS 厂商提出了更高的产品成本控制要求。由于高像素 CIS 的价格明显高于低像素的,因此,传统低像素 CIS 厂商陆续寻求高端产品突破,以在低迷的市场环境中保持竞争力。

2022 年,索尼将重心转向高端手机和汽车市场,第三季度,该公司的图像和感应解决方案业务营收同比增长 43%,其营收增长的主要原因就是在低迷的市场环境中,高端手机对大尺寸、高分辨率的升级需求仍在持续,索尼正是抓住了高端手机对相关 CIS 的需求,才保持了较好的业绩。

同年,豪威科技 CIS 的库存压力较大,第三季度营收同比下降了 26.51%,库存环比增加了 11.5%。

到 2023 年第二季度,手机、安防应用市场依然疲软,导致 CIS 库存居高不下。不过,汽车 CIS 需求在快速提升,智能化带动车载 CIS 量价齐升。

到了 2023 年第四季度,手机市场复苏,值得注意的是,中国安防 CIS 市场也在升温。在疫情爆发前,中国安防行业总产值年增长率保持在 15% 以上,而在疫情开始后的 2020、2021、2022 这 3 年内,中国安防市场总产值年增长率大幅下降。2023 年,随着中国复工复产有序进行,推动市场对安防产品的需求提升,而 AI 在安防应用领域的渗透,进一步推动安防市场稳步回暖,目前来看,中国安防产业开始回到上升区间。

在晶圆代工市场,CIS 芯片主要采用 22nm-90nm 制程,在经历了 2023 年第一季度的下游客户减少订单后,截至第三季度,晶圆代工厂的产能利用率依然在下降,因此,全球多数晶圆代工厂都采取降价策略,从 2023 全年来看,代工价格持续下降。目前,虽然到了传统旺季,手机和安防市场也在复苏,但这种状况似乎还没有传导至晶圆代工业,估计要等到 2024 年第二季度,CIS 的晶圆代工价格才能稳步回升。

总体来看,晶圆代工产能是供过于求的,这显然更有利于产能的买方,使得中国几家以委外代工生产为主的 CIS 厂商,可以拿到更优惠的价格,有利于它们与大厂索尼和三星竞争。

做好技术储备

如前文所述,在 2022 年的市场低迷期,CIS 厂商为了保持竞争力,要给客户提供更加物美价廉的产品,因此,开发高像素、高技术含量的 CIS 芯片就成为了重要选择。从索尼的营收也可以看出高技术含量产品的重要性,即使在市场低迷期,索尼也可以凭借给高端手机供货高像素 CIS,实现营收正增长。

手机依然是 CIS 的主要应用市场(约占全球 CIS 市场的 70%),因此,各 CIS 厂商依然要将研发重点放在手机上。目前来看,50M 级别的大像素 CIS 是旗舰手机主摄像头的主流应用方案,苹果最新发布的 iPhone15 系列主摄像头都采用了 48M 像素 CIS。

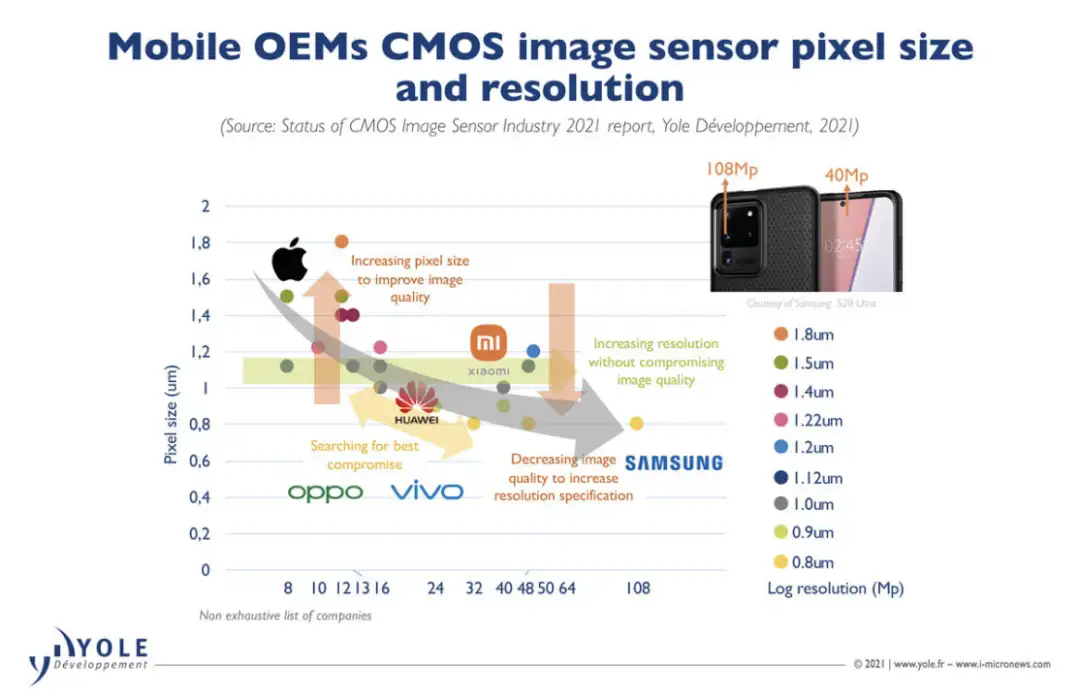

全球排名前两位的索尼和三星在 CIS 技术开发方面采取了两种不同的策略。三星正朝着减小像素尺寸和增加像素数的方向发展,而索尼则朝着减少像素数以换取保持像素尺寸较大的方向发展。不过,也有报道称,索尼正在转向增加像素数量,以增加在中国市场的竞争力(中国市场更喜欢高像素数的 CIS)。

目前,索尼在苹果全系列、除三星以外的安卓旗舰手机主摄像头 CIS 市场拥有较高份额,该公司也有最丰富的 50M 产品线。目前,索尼主要的 5000 万像素级大像素点(统计时包含 48M、50M、54M 产品)CIS 有 10 多款,像素点尺寸在 1.0um~1.6um 之间,CIS 尺寸在 1/1.56 英寸~1 英寸之间。

三星在旗舰手机主摄像头 CIS 解决方案上重点发力高分辨率、小像素点产品,目前,该公司有 8 款分辨率在一亿像素及以上的 CIS(4 款一亿像素,4 款两亿像素)。在 50M 大像素市场,三星仅布局了 3 款产品,产品线丰富程度明显低于索尼。目前,仅三星、努比亚等少数品牌旗舰手机主摄像头采用三星的 50M 像素 CIS。

相对而言,中国三大 CIS 厂商的技术水平明显低于索尼和三星,不过,近些年,它们也在奋起直追。目前,豪威科技也已经形成了 50M 全系列产品布局;思特威也推出了两款 50M 大、小像素产品,今年第二季度,该公司的 50M 产品 SC550XS 和 SC520XS 在客户端放量,带动其手机业务实现环比高增长;格科微的高像素单芯片产品也有突破,其 13M、32M 产品已获得品牌订单,后续将持续推出基于 0.7μm 像素尺寸的 50M 和 64M 等更高像素产品。

新的市场驱动力

随着手机和安防市场的复苏,全球 CIS 有望在 2024 年初开启新一轮增长。不过,要想保持长期、稳定的增长势头,只靠手机和安防应用是不够的,需要「新鲜血液」的动力支持,从目前的应用市场发展情况来看,两大新驱动力最值得关注:汽车和机器视觉。

CIS 在车身前视、后视、环视和舱内监控等场景有广泛应用。

随着 ADAS、城市 NOA 等智能驾驶功能的普及,汽车 CIS 呈现出量价齐升的发展态势。汽车摄像头是汽车智能驾驶的重要组成部分,ADAS、NOA 到高级别自动驾驶的不断迭代带动摄像头数量不断提升,据 Yole 预计,到 2027 年,单车摄像头用量有望达到 20 个。CIS 是汽车摄像头模组的核心,据安森美统计,CIS 占汽车摄像头模组总成本的 50%。自动驾驶需求的提升要求采用更高分辨率的 CIS,因为分辨率的高低与摄像头的探测距离密切相关,例如,800 万像素 CIS 最远探测距离是 120 万像素的 3 倍左右,目前,蔚来 ET7 已经搭载了 11 个 800 万像素的摄像头,理想 L9 搭载了 6 个 800 万像素摄像头。

随着自动驾驶功能迭代升级和不断普及,前装市场将成为汽车 CIS 的增长主力,据 ICV Tank 预测,到 2027 年,汽车前装 CIS 市场有望增长至 51.31 亿美元。

目前,安森美是全球最大的汽车 CIS 供应商,排名第二的是豪威科技。

汽车 CIS 市场发展潜力巨大,但要想进入并做好该市场,并不是一件容易的事情,主要原因是汽车 CIS 的技术含量明显高于手机和安防应用的。

目前,主流汽车对 CIS 有以下性能要求:车载 CIS 在稳定性和寿命方面的要求高于消费类产品,需要通过严苛的车规级认证(如 AEC-Q100、 ISO26262);汽车 CIS 要具有更强的感光能力,使车载摄像头在晚上、隧道中可以正常工作;高动态范围(HDR),一般要求汽车 CIS 的动态范围在 120~140dB 之间(手机 CIS 的动态范围一般为 60~70dB),以保证车载摄像头能适应光线的剧烈变化,捕捉高质量图像;LED 闪烁抑制(LFM),CIS 厂商要有抑制技术,避免因为 CIS 与 LED 信号灯频率不同步造成的误判。

下面看一下机器视觉市场。

机器视觉是指通过计算机、图像传感器和其它相关设备模拟人类视觉功能的技术,以赋予机器「看」和「认知」的能力。机器视觉在效率、速度、精度、可靠性、工作时间、信息集成能力、工作环境、空间分辨力和感光范围方面具有明显优势。未来,随着深度学习、3D 视觉技术、高精度成像技术和大数据智能算法技术的持续发展,机器视觉的性能优势还会进一步扩大。

目前,机器视觉已不再局限于工业应用,在新兴的无人机、扫地机器人、AR/VR 等应用领域,有很大的发展潜力。由于机器视觉系统的图像采集摄像头核心部件是 CIS,随着该市场的逐渐展开,CIS 又多了一个巨大的增长空间。

结语

手机、安防市场正在回暖,对 CIS 的需求开始增加。此次,三星开出 CIS 涨价第一枪,有望启动市场涨价周期,CIS 芯片、模组、代理和分销商的业绩将在 2024 上半年全面回暖。

在市场迎来新的增长期时,那些在前几年做好技术储备的厂商,可以占据市场先机,它们的高技术含量产品在新的高端手机,以及汽车应用中,可以充分发挥优势。

未来,随着新兴技术和应用的成熟和逐渐普及,CIS 的增量市场会进一步扩大,CIS 市场将保持长期向上态势。

评论