从2023 Top25营收看2024半导体市场:登顶的英伟达和尴尬的代工厂

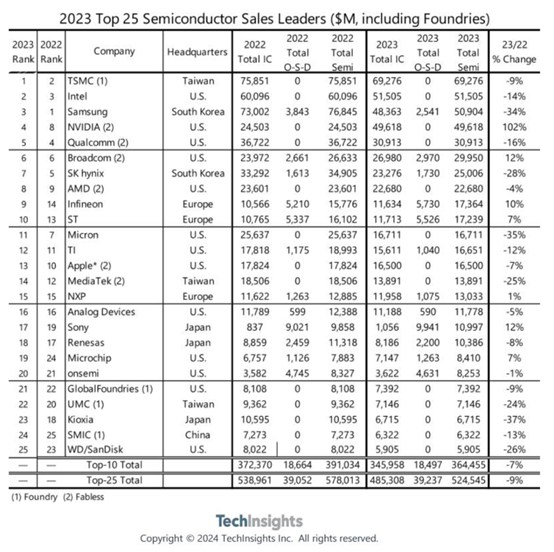

近日,焦点分析机构TechInsights发布了自然年计算的全球半导体Top25企业营收排名,一个有意思的现象是,上榜的25名半导体公司跟去年毫无变化,只是排名名次变动不小,该机构统计中,半导体销售额包括IC和O-S-D器件(光电子、传感器和分立器件),具体排名参考图1。作为媒体从业者,我们也从自己的角度通过Top25的营收变化来分析一下2024的可能半导体格局。

本文引用地址:http://www.amcfsurvey.com/article/202404/457744.htm

2023注定是半导体企业整体尴尬的一年(大概除了英伟达吧),全年整个产业规模相较 2022 年下滑 8.8%-8.9%左右。从前25大半导体企业来说,整体总营收下滑9%,略逊色于全行业,前10大下滑7%表现尚可,但其中很大程度来自于英伟达一家的营收暴涨抵消了部分下滑。如果我们把下滑9%作为一个平均值,那么我们可以看到在榜单中的25家企业有12家跑赢了平均值,其中6家营收实现增长,英伟达录得三位数的增长率,而博通、英飞凌和索尼则实现两位数的增长。如果去掉五家存储器公司(均大幅下滑)和业绩爆发的英伟达,前19大半导体企业总体业绩下滑则变为7.2%,如果加上英伟达则整体下滑不足1%,这个数字意味着业绩下滑就等于没有跑赢其他前25大中的竞争对手。

AI带飞英伟达,2024登顶几无悬念

按照2023年自然年的数据,英伟达业绩的飙升堪称恐怖,2022跻身前十还能取得年销售额翻倍的业绩应该说近20年绝无仅有,甚至未来20年都未必再有来者。AIGC的爆火以及不断涌现的服务器加速需求,让英伟达在2024年成为非代工厂半导体公司销冠已经是板上钉钉的事实。如果台积电的营收没有太大涨幅,而英伟达在2024年实现50%的增长,那么英伟达登顶半导体销售冠军宝座几乎无任何悬念。作为市值超2w亿跻身全球前五的庞然大物,英伟达在2023年底的市值几乎是身后最大9家半导体企业市值之和。

当然,受益于AI需求暴涨的还有低调的Broadcom,当Intel和AMD还在纠结如何在AI领域从英伟达手上分一杯羹之时,低调的Broadcom通过基础设施和相关AI应用取得12%的销售增长,至于市值嘛,截止笔者发文之时正好等于Intel+AMD市值之和的两倍。

存储是整个半导体的晴雨表

当然影响英伟达登顶的还有一个潜在的角色,那就是三星。在2023年半导体前25中,5家存储巨头平均跌幅32.4%,三星作为领头羊更是直接跌去34%的销售额。存储的寒冬又来了,不过冬天都来了,春天还会远吗?在所有机构的2024年半导体预测中,全行业普遍涨幅超过20%,其中的风向标就是存储器。存储器的反弹从2023年4季度已经开始,2024年一季度,美光的HBM3据说全年销售任务完成,其他几家的业绩也明显回暖,如果三星可以在2023年销售额基础上增长20%以上,也许英伟达的年度第一位置会有些许悬念。

从一季度的存储厂商的财报和市场分析来看,存储器在2024年增长幅度不会少于15%,只是每个存储器的价格周期内都会有1-2家企业很受伤,这次不知道是铠侠还是西数闪迪?目前来说,铠侠风险也许更大一些,毕竟日元贬值带不动日本电子产业出口,反而影响更大的是整体营收表现,也许这家经历坎坷的厂商面临的是日本存储企业的一致性结局,那就是被并购。

模拟还是汽车?明明是功率半导体

如果说2021年大缺货直接影响了汽车电子整个供应链,引发各个厂商的汽车电子领域业绩暴涨,那么2023年7月份开始,汽车电子也很难支撑业务增长。不管是下滑8%的瑞萨,还是下滑1%的安森美和增长7%的Microchip,仔细分析他们每个季度的财报明显发现,2023年自然年一二季度几乎都业绩亮眼,而三季度开始下滑,四季度基本都产生两位数的下滑。从这点上,传统汽车电子业务并不能带动半导体公司销售增长的核心动力了。

另一方面,模拟半导体抗跌的神话虽然没有完全破灭,但信仰已经不再那么坚不可摧。模拟类老大TI和老二ADI销售额分别下滑12%和5%,当然TI主动降价抢市场是其业绩下滑超过平均值的一个重要因素,但对比前面7.2%的平均值下滑,很明显模拟半导体扛跌的时代似乎正在逐渐远去。

不过业绩暴增的除了AI两个赢家外,其他基本都是汽车用功率半导体巨头,英飞凌和ST两家功率半导体巨头依靠第三代半导体在新能源车领域的业绩支撑,重回前十大半导体行列,另两家在汽车功率半导体中市占比较高的NXP和安森美表现也差强人意。如果说2023年最坚挺的半导体应用,那非第三代功率半导体莫属。

尴尬的代工厂们

2021年开始的半导体产能史诗级紧缺让很多重资产的代工厂多年后再次品尝到了丰厚利润的甜蜜,更让很多代工厂管理者从之前绞尽脑汁填满产能到四处道歉婉拒客户加单需求。进入2022年随着消费电子率先砍单,产能不足现象逐步缓解,到2023年则快速从产能紧俏变为产能过剩,连似乎从不发愁订单的台积电都开始部分关停产线降低成本支出。

代工的业绩明显跟整个行业的景气程度直接挂钩,特别是消费级数字芯片更是重头戏,2023年几大消费半导体巨头表现不佳,苹果、高通和联发科技业绩下滑两位数,索尼靠着OSD业务才实现盈利,这直接让进入前25大的4家代工厂业绩受到重挫。展望2024,在消费需求恢复缓慢,其他数字业务表现前景不明显的情况下,仅靠一个AI应用似乎很难撑起整个行业的增长空间,甚至行业龙头台积电都很难保证业绩不再次下滑。更何况,英特尔在4年五代的工艺追赶计划完成过半的情况下,举起大旗要杀入代工市场,这对几家代工企业的未来表现是个不小的冲击,特别是UMC这种昔日代工巨头因为先进工艺问题,市占率肯定会进一步下滑,不过同样放弃先进工艺的格罗方德倒是业绩下滑不大,这点也许跟FDSOI这类工艺的再次受到关注有密切关系。

评论